Хувийн санхүүгээ оновчтой удирдахад тань туслах суурь зарчмууд

“Амьдралын цорын ганц тогтмол зүйл нь өөрчлөлт юм” гэдэг хэллэг ямар үнэн болохыг цар тахлын үе бидэнд мэдрүүлсэн.

Covid-19-ийн тархалтыг хумихын тулд хүн бүр дадал зуршлаа өөрчилж байсантай нэгэн адил бид санхүүгийн амьдралаа ирээдүйн эрсдэлээс хамгаалах алхмуудыг бас хийж болно. Хувийн санхүүгээ оновчтой удирдахын хамгийн том давуу тал нь сэтгэлийн амар амгалан. Хэрэв хямралтай нүүр тулбал сайн бэлтгэлтэй байсны ашиг тусаа шууд хүртэнэ гэсэн үг юм. Өндөр хүүтэй зээл авах хэрэггүй, хувьцаагаа ч алдагдалтай зарах шаардлагагүй.

Заримдаа хувийн санхүүгээ зохицуулах тухай бодох төдийд л биелэгдэшгүй даалгавар мэт санагддаг. Хэдий тийм боловч санаж явахад тустай энгийн зарчмууд бий. Ингээд санхүүгийн байдлаа үр дүнтэйгээр сайжруулах зургаан аргыг танилцуулж байна.

Эдгээр алхмуудыг хэрэгжүүлсний дараа та илүү олон хөрөнгө оруулалтын боломжуудыг эрэлхийлэхэд дөхөм байх болно. "10,000 ам.доллароо өсгөх хувилбарууд" гэх мэт.

Таны ажилладаг компани тэтгэврийн хуримтлалтай бол та хэдийнэ автоматаар хуримтлуулаад эхэлсэн гэсэн үг. Томоохон компаниудын дийлэнх нь ажилтнуудынхаа санал бодлыг харгалзаж үзэлгүйгээр шууд тэтгэврийн хадгаламжийн хөтөлбөрт хамруулдаг. Ингэхдээ голчлон ажилтнуудынхаа ашигт ажиллагаанд оруулж буй хувь нэмрийг нь үнэлж хуримтлалын хувийг тогтоодог.

Ийнхүү багаар ч хамаагүй хуримтлуулах нь гайхалтай эхлэл юм. Ажилтнууд өөрсдөө цуцлахгүй л бол тэтгэврийн хадгаламж санал болгодог компаниудын тоо өссөөр байна. Монголд ч зарим компаниуд энэ төрлийн хөтөлбөрийг санал болгож байгаа.

Ерөнхийдөө дансанд тань орж буй цалингийн тодорхой хувь шууд хадгаламжийн эсвэл хөрөнгө оруулалтын данс руу орж байх нь зохистой байдаг. Цалингийн дансанд чинь тэр мөнгө харагдахгүй бол та үрье гэж бодохгүй шүү дээ. Цалин тань нэмэгдвэл эсвэл урамшуулал авбал хадгаламждаа хийх хувиа ч мөн өсгөхийг хичээгээрэй.

Хүү тооцдог банкны хадгаламж эсвэл брокерын дансанд хадгаламжтай байх нь чухал алхам. Гол санаа нь мөнгөө хуримтлуулах дадлыг амьдралдаа нэвтрүүлэх шаардлагатай. Мөнгө тань нүдэн дээр өсөөд байвал танд ихээхэн урам зориг өгөх нь дамжиггүй.

Хэрэв гэнэтийн шалтгаанаар 400 ам.долларын зарцуулалт хийх шаардлага гарлаа гэхэд АНУ-ын насанд хүрэгчдийн 30 орчим хувь нь ийм хэмжээний бэлэн мөнгө шууд гаргаж чадахгүйг Холбооны Нөөцийн банкны 2020 оны долоодугаар сард хийсэн судалгаа харуулжээ.

Иймд та урт хугацааны хуримтлал бүрдүүлж эхлэхээсээ өмнө яаралтай үед хэрэглэх бэлэн мөнгөний нөөцтэй болох нь зүйтэй. Өндөр хүүтэй зээл авч санхүүгээ улам эрсдэлд оруулахаас хамаагүй үр дүнтэй.

Хэрвээ та орлогын цор ганц эх үүсвэртэй бол хамгийн багадаа зургаан сарын зардлыг тань даах хуримтлалтай байх нь зүйтэй гэж олон санхүүгийн зөвлөхүүд үздэг. Мөн нас ахиж, цалин тань нэмэгдэх тусам таны яаралтай үеийн нөөц төдий чинээ их байх нь зөв. Ажлаасаа гарлаа гэж бодоход дараагийн хүсэж буй ажилдаа ороход өмнөхөөсөө илүү хугацаа шаардагдаж магадгүй шүү дээ.

Хөрөнгө оруулагчийн хувьд өндөр эсвэл бага үнэлгээтэй, дотоодын эсвэл гадаадын компанийн хувьцаанд хөрөнгө оруулалтаа хэрхэн хуваарилах, тогтмол орлоготой бүтээгдэхүүн сонгох, бэлэн мөнгө хэлбэрээр хадгалах гээд бүгд хамгийн чухал шийдвэрүүд болохыг “Efficient Frontier”-ийн үүсгэн байгуулагч Уилльям Бернштейн хэлж байна.

Ганц хувьцааг сонгож, зөв цагтаа хөрөнгө оруулах бус, харин олон хэрэгсэлд зөв хуваарилалт хийх нь хөрөнгө оруулалтын өгөөжийн дийлэнхийг бүрдүүлдэг болохыг судалгаанууд харуулсаар буй.

Сонгодог дүрэм: 100-аас өөрийн насыг хас. Гарах хариу нь таны хувьцаанд хөрөнгө оруулах хувь юм. Жишээлбэл: та 30 настай бол хөрөнгө оруулалтын багцынхаа 70 хувийг хувьцаанаас бүрдүүлэх нь зүйтэй. Гэхдээ хүмүүсийн дундаж наслалт уртсаж байгаа энэ үед хөрөнгө оруулалтын багцаа нэлээн том байлгаж, түүнээсээ удаан хугацаанд өгөөж хүртэхгүй бол нас хэвийсэн үедээ мөнгөгүй болох эрсдэл үүснэ гэсэн болгоомжлол нэмэгдэж буй.

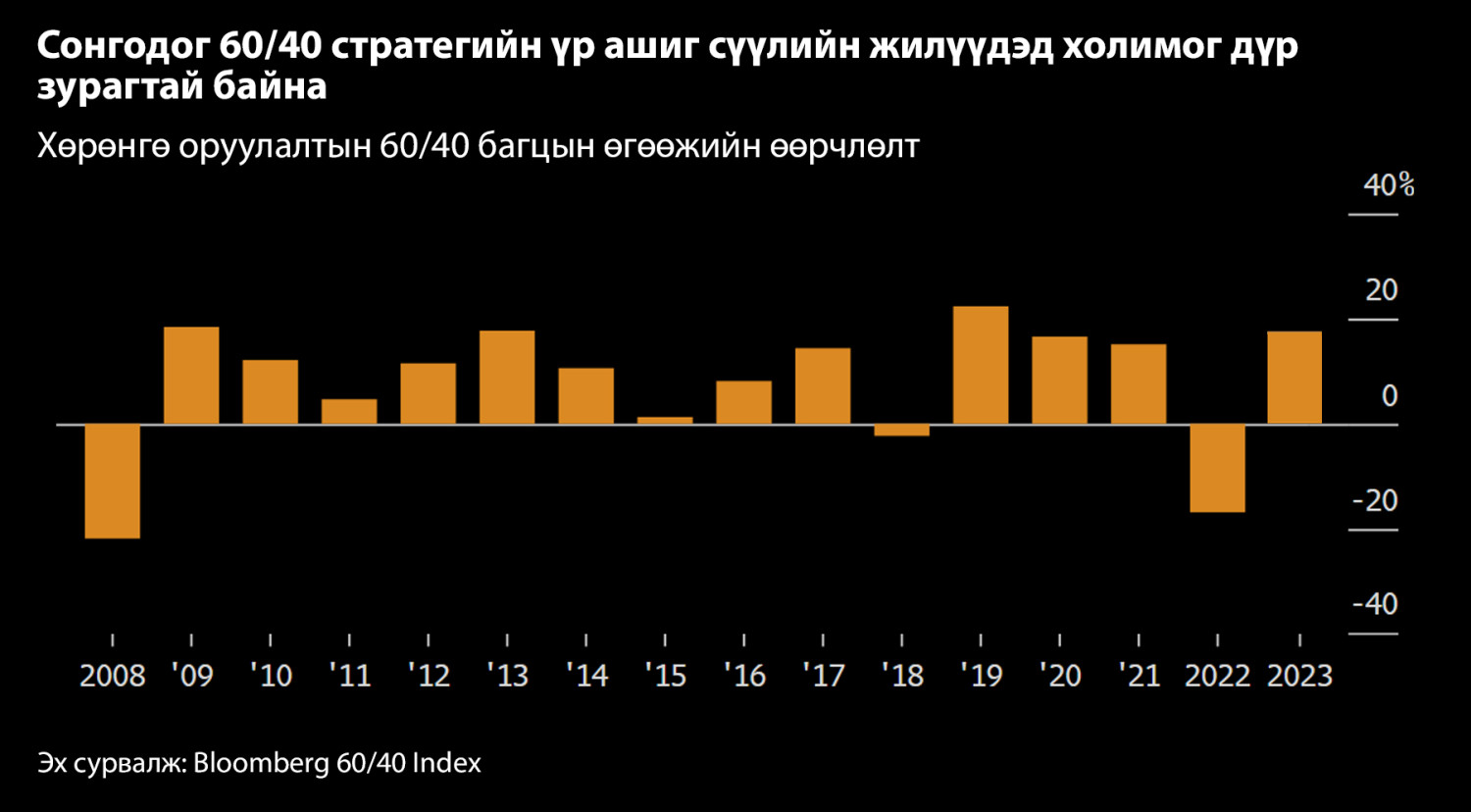

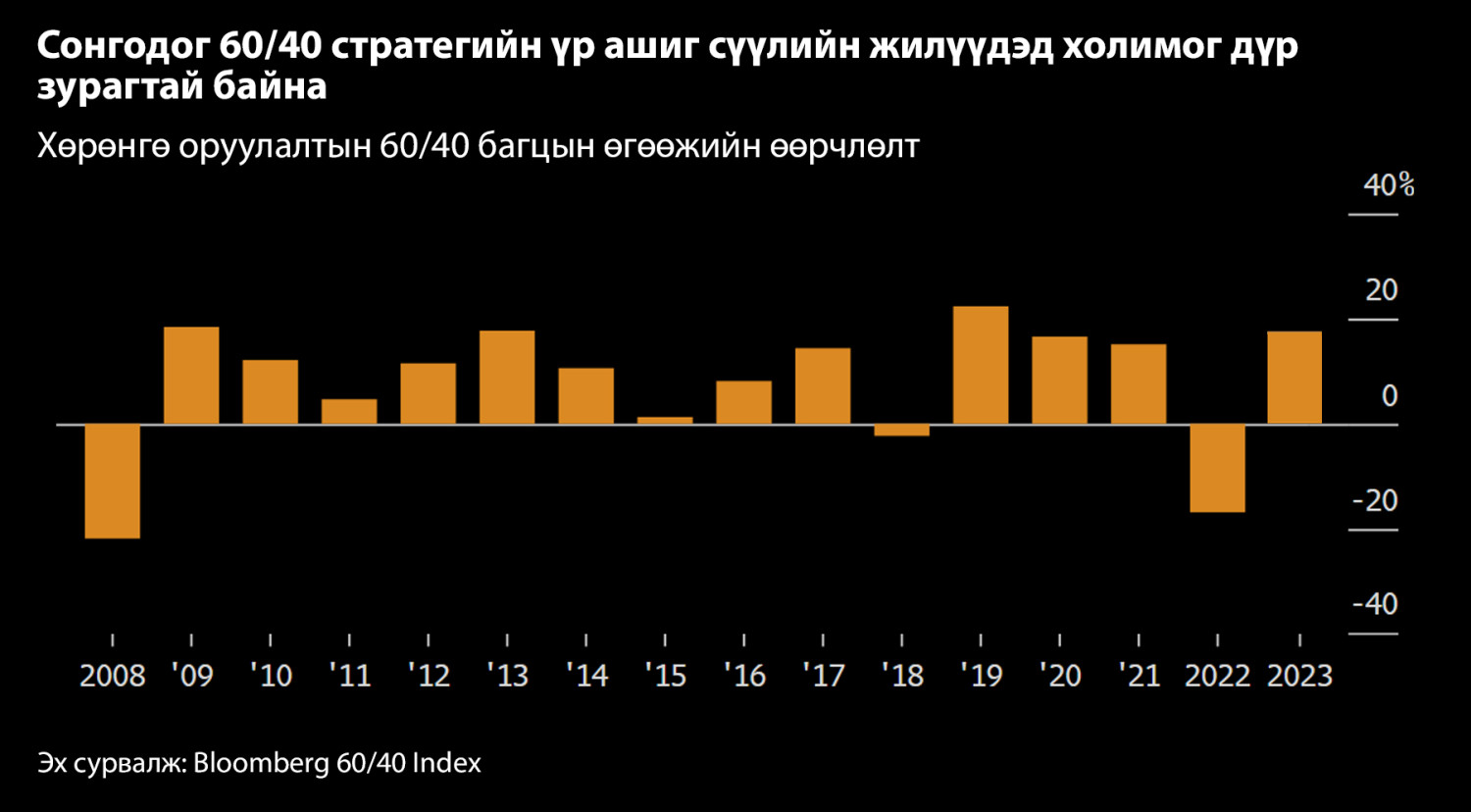

Багц бүрдүүлэлтийн 60 хувь хувьцаа, 40 хувь бонд гэх уламжлалт харьцаа нь өдгөө үр дүнтэй хэвээр эсэх нь сүүлийн хэдэн жилийн хугацаанд мэтгэлцээний сэдэв болоод байгаа. Бондууд нь өндөр савлагаатай хувьцаануудаас хамгаалах хэрэгсэлд тооцогддог байсан ч 2022 онд хоёулаа зэрэг унасан юм. Тодруулбал: уг стратегиар хөрөнгө оруулалт хийвэл хүртэх өгөөж 17 хувиар буурсан нь 2008 оноос хойших хамгийн өндөр дүн болжээ. Гэтэл 2023 онд 60/40-ийн өгөөж 17.2 хувиар эргэн өссөн байх жишээтэй.

Тэгэхээр яах ёстой вэ?

"Газарзүйн төрөлжилт буюу гадаад компанийн хувьцаанд тогтмол хөрөнгө оруулдаг байх нь аливаа хөрөнгө оруулагчийн хийж чадах хамгийн чухал хөшүүргүүдийн нэг" гэж "Bridgewater Associates"-ийн Карен Карниол-Тамбур хэлж байлаа.

Олон хүн хөрөнгийн зах зээлийн өгөөж ирээдүйд багасна гэсэн хүлээлттэй байгаа энэ үед төрөл бүрийн данс нээж, хөрөнгө оруулалт хийхдээ төлдөг хураамжийн хэмжээг хянаж байх нь урьд өмнөхөөсөө илүү ач холбогдолтой болох олно.

Ихэнх хүмүүс хөрөнгө оруулалтаа аль болох энгийн, пассив байлгахыг эрмэлздэг. Энэ ч утгаараа тодорхой индекс дагадаг биржээр арилжаалагддаг сан буюу ETF-д хөрөнгө оруулах нь зардлын хувьд хамгийн үр дүнтэй стратеги байж болно.

"Berkshire Hathaway"-ийн Уоррен Баффет энэ арга барилыг удаан хугацаанд дэмжсээр ирсэн юм. Тэрбээр эхнэртээ өвлүүлэн үлдээх хөрөнгийг нь хэрхэн удирдах талаар итгэмжлэгдсэн төлөөлөгчдөө өгсөн зөвлөгөөгөө 2013 онд компанийнхаа хувьцаа эзэмшигчдэд бичсэн захидалдаа дурдаж байв. Тэрхүү захидалд:

“Бэлэн мөнгөний 10 хувийг Засгийн газрын богино хугацаатай бондуудад, 90 хувийг "S&P 500 Index"-ийг дагадаг маш бага зардалтай ETF-д байршуул. Би "Vanguard"-ийнхийг санал болгоно. Энэ бодлогыг баримталж хөрөнгө оруулсны урт хугацааны үр дүн нь өндөр зардалтай менежерүүд ажиллуулдаг ихэнх хөрөнгө оруулагчдынхаас (тэтгэврийн сан, байгууллага, хувь хүмүүс) илүү байна гэдэгт би итгэж байна” хэмээжээ.

Хөрөнгө оруулалтын доод дүн нь 3000 ам.доллар байдаг "Vanguard 500 Index Fund Admiral Shares" (VFIAX) сангийн зардлын харьцаа нь 0.04 хувь байгаа. Өөрөөр хэлбэл тус санд 10 мянган ам.долларын хөрөнгө оруулбал ердөө дөрвөн ам.долларын зардал гарна гэсэн үг. Харин "Vanguard S&P 500 ETF" (VOO) нь 0.03 хувийн зардлын харьцаатай байна.

Яаралтай үеийн хадгаламжтай болоход тулгардаг хамгийн том саад нь бидний амьдралын хэв маяг. Бидний орлого нэмэгдэх тусам бодож төлөвлөлгүйгээр зарцуулалт хийх нь нэмэгддэг. Хуримтлалдаа мөнгө нэмж хийхийн оронд утсаа сайжруулж, автомашинаа шинэчилж, эсвэл гадаадад амрахыг илүүд үздэг шүү дээ.

Санхүүгийн төлөвлөгч Майкл Китчесийн өгүүлснээр 50 гаруй насны харилцагчдынх нь хувьд хангалттай хэмжээний хуримтлал үүсгэж чадаагүйн хамгийн түгээмэл шалтгаан нь орлого нэмэгдэх тусам зарцуулалтаа дагаад нэмэгдүүлдэг явдал аж. Хэдий карьерын хувьд амжилттай ч хуримтлал нь төдийлөн өсөхгүй байснаар өдөр өдрийг аргацааж амьдарч буй мэдрэмжийг тэд байнга авсаар иржээ.

Тэтгэн тэжээх гэр бүлтэй хүний хувьд тэтгэвэрт гарсны дараах амьдралдаа зориулан их хэмжээний мөнгө хуримтлуулна гэдэг бараг л боломжгүй санагдаж болох юм. Майкл Китчесийн зөвлөж байгаагаар хүүхдүүд нь тусдаа гарсан эцэг эхчүүдийн хувьд өмнө нь хүүхдийн сургалтын төлбөр болон бусад зардалд зориулагддаг байсан мөнгөн урсгалыг хуримтлал руугаа чиглүүлж эхлэх нь зөв арга барил аж.

Хувьцааны ханш ёроолдоо хүрсэн, эсвэл "Bitcoin"-ийн үнэ унасан тодорхой үеүдэд хэрхэн стресстэж байснаа эргэн санаарай. Тухайн үед та юу хийсэн бэ? Авсан арга хэмжээ тань зөв байсан уу? Аль эсвэл та харамсаад үлдсэн үү?

Хөрөнгө оруулагчид тогтворгүй байдлыг давах чадвараа хэт өндрөөр үнэлэх нь элбэг. “Жинхэнэ сорилт ирэх хүртэл та өөрийн эрсдэл тэсвэрлэх чадвараа хэзээ ч мэдэхгүй” гэж Уилльям Бернштейн хэлж байна. Хамгийн “цөвүүн” цаг урт хугацаанд үргэлжилсэн бух зах зээлийн дараа, хөрөнгө оруулагчид алдагдал гэдгийг мартсаны дараа л ирэх магадлал өндөр байдаг.

“Орлого, хадгаламжийн урт удаан жилүүд өмнө нь хүлээж буй залуу хөрөнгө оруулагчдын хувьд зах зээл уналттай үед аль болох хямд хувьцаанууд авах замаар хөрөнгө оруулалт хийх нь зүйтэй. Харин хадгаламжийн урсгал нь ч, хүн капитал нь ч татарч буй нас ахисан хөрөнгө оруулагчдын хувьд хувьцаа гэдэг Фүкүшимагийн станцаас хортой зүйл” хэмээн тэрбээр онцолжээ.

Тиймээс хувьцаагаа зарахаа өөр гарцгүй байдалд орохгүйгээр зах зээлийн уналтыг хохирол багатай давдаг байхын тулд бэлэн мөнгөний хангалттай нөөцтэй байхыг хичээгээрэй.

Хувийн санхүүгээ оновчтой удирдахад тань туслах суурь зарчмууд

“Амьдралын цорын ганц тогтмол зүйл нь өөрчлөлт юм” гэдэг хэллэг ямар үнэн болохыг цар тахлын үе бидэнд мэдрүүлсэн.

Covid-19-ийн тархалтыг хумихын тулд хүн бүр дадал зуршлаа өөрчилж байсантай нэгэн адил бид санхүүгийн амьдралаа ирээдүйн эрсдэлээс хамгаалах алхмуудыг бас хийж болно. Хувийн санхүүгээ оновчтой удирдахын хамгийн том давуу тал нь сэтгэлийн амар амгалан. Хэрэв хямралтай нүүр тулбал сайн бэлтгэлтэй байсны ашиг тусаа шууд хүртэнэ гэсэн үг юм. Өндөр хүүтэй зээл авах хэрэггүй, хувьцаагаа ч алдагдалтай зарах шаардлагагүй.

Заримдаа хувийн санхүүгээ зохицуулах тухай бодох төдийд л биелэгдэшгүй даалгавар мэт санагддаг. Хэдий тийм боловч санаж явахад тустай энгийн зарчмууд бий. Ингээд санхүүгийн байдлаа үр дүнтэйгээр сайжруулах зургаан аргыг танилцуулж байна.

Эдгээр алхмуудыг хэрэгжүүлсний дараа та илүү олон хөрөнгө оруулалтын боломжуудыг эрэлхийлэхэд дөхөм байх болно. "10,000 ам.доллароо өсгөх хувилбарууд" гэх мэт.

Таны ажилладаг компани тэтгэврийн хуримтлалтай бол та хэдийнэ автоматаар хуримтлуулаад эхэлсэн гэсэн үг. Томоохон компаниудын дийлэнх нь ажилтнуудынхаа санал бодлыг харгалзаж үзэлгүйгээр шууд тэтгэврийн хадгаламжийн хөтөлбөрт хамруулдаг. Ингэхдээ голчлон ажилтнуудынхаа ашигт ажиллагаанд оруулж буй хувь нэмрийг нь үнэлж хуримтлалын хувийг тогтоодог.

Ийнхүү багаар ч хамаагүй хуримтлуулах нь гайхалтай эхлэл юм. Ажилтнууд өөрсдөө цуцлахгүй л бол тэтгэврийн хадгаламж санал болгодог компаниудын тоо өссөөр байна. Монголд ч зарим компаниуд энэ төрлийн хөтөлбөрийг санал болгож байгаа.

Ерөнхийдөө дансанд тань орж буй цалингийн тодорхой хувь шууд хадгаламжийн эсвэл хөрөнгө оруулалтын данс руу орж байх нь зохистой байдаг. Цалингийн дансанд чинь тэр мөнгө харагдахгүй бол та үрье гэж бодохгүй шүү дээ. Цалин тань нэмэгдвэл эсвэл урамшуулал авбал хадгаламждаа хийх хувиа ч мөн өсгөхийг хичээгээрэй.

Хүү тооцдог банкны хадгаламж эсвэл брокерын дансанд хадгаламжтай байх нь чухал алхам. Гол санаа нь мөнгөө хуримтлуулах дадлыг амьдралдаа нэвтрүүлэх шаардлагатай. Мөнгө тань нүдэн дээр өсөөд байвал танд ихээхэн урам зориг өгөх нь дамжиггүй.

Хэрэв гэнэтийн шалтгаанаар 400 ам.долларын зарцуулалт хийх шаардлага гарлаа гэхэд АНУ-ын насанд хүрэгчдийн 30 орчим хувь нь ийм хэмжээний бэлэн мөнгө шууд гаргаж чадахгүйг Холбооны Нөөцийн банкны 2020 оны долоодугаар сард хийсэн судалгаа харуулжээ.

Иймд та урт хугацааны хуримтлал бүрдүүлж эхлэхээсээ өмнө яаралтай үед хэрэглэх бэлэн мөнгөний нөөцтэй болох нь зүйтэй. Өндөр хүүтэй зээл авч санхүүгээ улам эрсдэлд оруулахаас хамаагүй үр дүнтэй.

Хэрвээ та орлогын цор ганц эх үүсвэртэй бол хамгийн багадаа зургаан сарын зардлыг тань даах хуримтлалтай байх нь зүйтэй гэж олон санхүүгийн зөвлөхүүд үздэг. Мөн нас ахиж, цалин тань нэмэгдэх тусам таны яаралтай үеийн нөөц төдий чинээ их байх нь зөв. Ажлаасаа гарлаа гэж бодоход дараагийн хүсэж буй ажилдаа ороход өмнөхөөсөө илүү хугацаа шаардагдаж магадгүй шүү дээ.

Хөрөнгө оруулагчийн хувьд өндөр эсвэл бага үнэлгээтэй, дотоодын эсвэл гадаадын компанийн хувьцаанд хөрөнгө оруулалтаа хэрхэн хуваарилах, тогтмол орлоготой бүтээгдэхүүн сонгох, бэлэн мөнгө хэлбэрээр хадгалах гээд бүгд хамгийн чухал шийдвэрүүд болохыг “Efficient Frontier”-ийн үүсгэн байгуулагч Уилльям Бернштейн хэлж байна.

Ганц хувьцааг сонгож, зөв цагтаа хөрөнгө оруулах бус, харин олон хэрэгсэлд зөв хуваарилалт хийх нь хөрөнгө оруулалтын өгөөжийн дийлэнхийг бүрдүүлдэг болохыг судалгаанууд харуулсаар буй.

Сонгодог дүрэм: 100-аас өөрийн насыг хас. Гарах хариу нь таны хувьцаанд хөрөнгө оруулах хувь юм. Жишээлбэл: та 30 настай бол хөрөнгө оруулалтын багцынхаа 70 хувийг хувьцаанаас бүрдүүлэх нь зүйтэй. Гэхдээ хүмүүсийн дундаж наслалт уртсаж байгаа энэ үед хөрөнгө оруулалтын багцаа нэлээн том байлгаж, түүнээсээ удаан хугацаанд өгөөж хүртэхгүй бол нас хэвийсэн үедээ мөнгөгүй болох эрсдэл үүснэ гэсэн болгоомжлол нэмэгдэж буй.

Багц бүрдүүлэлтийн 60 хувь хувьцаа, 40 хувь бонд гэх уламжлалт харьцаа нь өдгөө үр дүнтэй хэвээр эсэх нь сүүлийн хэдэн жилийн хугацаанд мэтгэлцээний сэдэв болоод байгаа. Бондууд нь өндөр савлагаатай хувьцаануудаас хамгаалах хэрэгсэлд тооцогддог байсан ч 2022 онд хоёулаа зэрэг унасан юм. Тодруулбал: уг стратегиар хөрөнгө оруулалт хийвэл хүртэх өгөөж 17 хувиар буурсан нь 2008 оноос хойших хамгийн өндөр дүн болжээ. Гэтэл 2023 онд 60/40-ийн өгөөж 17.2 хувиар эргэн өссөн байх жишээтэй.

Тэгэхээр яах ёстой вэ?

"Газарзүйн төрөлжилт буюу гадаад компанийн хувьцаанд тогтмол хөрөнгө оруулдаг байх нь аливаа хөрөнгө оруулагчийн хийж чадах хамгийн чухал хөшүүргүүдийн нэг" гэж "Bridgewater Associates"-ийн Карен Карниол-Тамбур хэлж байлаа.

Олон хүн хөрөнгийн зах зээлийн өгөөж ирээдүйд багасна гэсэн хүлээлттэй байгаа энэ үед төрөл бүрийн данс нээж, хөрөнгө оруулалт хийхдээ төлдөг хураамжийн хэмжээг хянаж байх нь урьд өмнөхөөсөө илүү ач холбогдолтой болох олно.

Ихэнх хүмүүс хөрөнгө оруулалтаа аль болох энгийн, пассив байлгахыг эрмэлздэг. Энэ ч утгаараа тодорхой индекс дагадаг биржээр арилжаалагддаг сан буюу ETF-д хөрөнгө оруулах нь зардлын хувьд хамгийн үр дүнтэй стратеги байж болно.

"Berkshire Hathaway"-ийн Уоррен Баффет энэ арга барилыг удаан хугацаанд дэмжсээр ирсэн юм. Тэрбээр эхнэртээ өвлүүлэн үлдээх хөрөнгийг нь хэрхэн удирдах талаар итгэмжлэгдсэн төлөөлөгчдөө өгсөн зөвлөгөөгөө 2013 онд компанийнхаа хувьцаа эзэмшигчдэд бичсэн захидалдаа дурдаж байв. Тэрхүү захидалд:

“Бэлэн мөнгөний 10 хувийг Засгийн газрын богино хугацаатай бондуудад, 90 хувийг "S&P 500 Index"-ийг дагадаг маш бага зардалтай ETF-д байршуул. Би "Vanguard"-ийнхийг санал болгоно. Энэ бодлогыг баримталж хөрөнгө оруулсны урт хугацааны үр дүн нь өндөр зардалтай менежерүүд ажиллуулдаг ихэнх хөрөнгө оруулагчдынхаас (тэтгэврийн сан, байгууллага, хувь хүмүүс) илүү байна гэдэгт би итгэж байна” хэмээжээ.

Хөрөнгө оруулалтын доод дүн нь 3000 ам.доллар байдаг "Vanguard 500 Index Fund Admiral Shares" (VFIAX) сангийн зардлын харьцаа нь 0.04 хувь байгаа. Өөрөөр хэлбэл тус санд 10 мянган ам.долларын хөрөнгө оруулбал ердөө дөрвөн ам.долларын зардал гарна гэсэн үг. Харин "Vanguard S&P 500 ETF" (VOO) нь 0.03 хувийн зардлын харьцаатай байна.

Яаралтай үеийн хадгаламжтай болоход тулгардаг хамгийн том саад нь бидний амьдралын хэв маяг. Бидний орлого нэмэгдэх тусам бодож төлөвлөлгүйгээр зарцуулалт хийх нь нэмэгддэг. Хуримтлалдаа мөнгө нэмж хийхийн оронд утсаа сайжруулж, автомашинаа шинэчилж, эсвэл гадаадад амрахыг илүүд үздэг шүү дээ.

Санхүүгийн төлөвлөгч Майкл Китчесийн өгүүлснээр 50 гаруй насны харилцагчдынх нь хувьд хангалттай хэмжээний хуримтлал үүсгэж чадаагүйн хамгийн түгээмэл шалтгаан нь орлого нэмэгдэх тусам зарцуулалтаа дагаад нэмэгдүүлдэг явдал аж. Хэдий карьерын хувьд амжилттай ч хуримтлал нь төдийлөн өсөхгүй байснаар өдөр өдрийг аргацааж амьдарч буй мэдрэмжийг тэд байнга авсаар иржээ.

Тэтгэн тэжээх гэр бүлтэй хүний хувьд тэтгэвэрт гарсны дараах амьдралдаа зориулан их хэмжээний мөнгө хуримтлуулна гэдэг бараг л боломжгүй санагдаж болох юм. Майкл Китчесийн зөвлөж байгаагаар хүүхдүүд нь тусдаа гарсан эцэг эхчүүдийн хувьд өмнө нь хүүхдийн сургалтын төлбөр болон бусад зардалд зориулагддаг байсан мөнгөн урсгалыг хуримтлал руугаа чиглүүлж эхлэх нь зөв арга барил аж.

Хувьцааны ханш ёроолдоо хүрсэн, эсвэл "Bitcoin"-ийн үнэ унасан тодорхой үеүдэд хэрхэн стресстэж байснаа эргэн санаарай. Тухайн үед та юу хийсэн бэ? Авсан арга хэмжээ тань зөв байсан уу? Аль эсвэл та харамсаад үлдсэн үү?

Хөрөнгө оруулагчид тогтворгүй байдлыг давах чадвараа хэт өндрөөр үнэлэх нь элбэг. “Жинхэнэ сорилт ирэх хүртэл та өөрийн эрсдэл тэсвэрлэх чадвараа хэзээ ч мэдэхгүй” гэж Уилльям Бернштейн хэлж байна. Хамгийн “цөвүүн” цаг урт хугацаанд үргэлжилсэн бух зах зээлийн дараа, хөрөнгө оруулагчид алдагдал гэдгийг мартсаны дараа л ирэх магадлал өндөр байдаг.

“Орлого, хадгаламжийн урт удаан жилүүд өмнө нь хүлээж буй залуу хөрөнгө оруулагчдын хувьд зах зээл уналттай үед аль болох хямд хувьцаанууд авах замаар хөрөнгө оруулалт хийх нь зүйтэй. Харин хадгаламжийн урсгал нь ч, хүн капитал нь ч татарч буй нас ахисан хөрөнгө оруулагчдын хувьд хувьцаа гэдэг Фүкүшимагийн станцаас хортой зүйл” хэмээн тэрбээр онцолжээ.

Тиймээс хувьцаагаа зарахаа өөр гарцгүй байдалд орохгүйгээр зах зээлийн уналтыг хохирол багатай давдаг байхын тулд бэлэн мөнгөний хангалттай нөөцтэй байхыг хичээгээрэй.

17

17